Zahlungsunfähig

Erfahren Sie welche Anforderungen der Bundesgerichtshof BGH und das Institut der Wirtschaftsprüfer in Deutschland e. V. IDW an die Zahlungsunfähigkeitsprüfung stellen, welches Vorgehen, welche Arbeitsinhalte bei der Prüfung auf Zahlungsunfähigkeit notwendig sind. Erfahren Sie welche Möglichkeiten Insolvenzgerichte, Insolvenzverwalter im Insolvenzanfechtungsprozess haben. Deren Beweisführung ist vergleichsweise einfach. Daher am besten gut vorbereitet sein: Zahlungsunfähigkeit rechtzeitig korrekt prüfen, zugehörige Nachweise aktenkundig, vollständig führen!

Wie wird geprüft, ob ein Unternehmen zahlungsunfähig ist?

Zahlungsunfähig? Welche rechnerischen Nachweise fordern IDW, BGH?

Zahlungsunfähig? Was fordern BGH, IDW bei einer Liquiditätslücke?

Zahlungsunfähig? Was tun bei Deckungslücke zum Stichtag?

Zahlungsunfähig? Was tun bei Deckungslücke am Ende der Dreiwochenfrist?

Nicht zahlungsunfähig – Was tun bei Lücke von weniger als 10 % der fälligen Gesamtverbindlichkeiten?

Zahlungsunfähig – Was tun bei Lücke von mehr als oder gleich 10 % der fälligen Gesamtverbindlichkeiten?

Zahlungsunfähig – Wann beginnt die Dreiwochenfrist?

Zahlungsunfähig – Was geschieht bei Verletzung der Insolvenzantragspflicht?

Zahlungsunfähig – Was sind Voraussetzungen für Insolvenzanfechtung, Verfolgung von Insolvenzstraftaten?

Zahlungsunfähig – Wie bestimmen Insolvenzgerichte den Zeitpunkt der Zahlungsunfähigkeit?

Zahlungsunfähig – Wie bestimmen Insolvenzverwalter den Zeitpunkt der Zahlungsunfähigkeit?

Nicht zahlungsunfähig – Wann liegt keine Zahlungseinstellung vor?

Zahlungsunfähig oder drohend zahlungsunfähig?

Zahlungsunfähig – Welche Handlungen erfüllen den Tatbestand Bankrott?

Ansprechpartner für TWI Management Projekte,

einem Dienst der FOSAREKO GmbH, Starnberg

Peter Hauk

Inhaber, Geschäftsführer

FOSAREKO GmbH, Starnberg

Telefon: 08151 / 44 666-0

E-Mail: info@twi-mp.de

Wie wird geprüft, ob ein Unternehmen zahlungsunfähig ist?

Ein Schuldner ist nach Paragraph 17 InsO Absatz 2 Satz 1 zahlungsunfähig, wenn er nicht in der Lage ist, seine fälligen Zahlungspflichten zu erfüllen – aktuell und absehbar aufgrund eines Mangels an liquiden Mitteln für die aktuell und künftig zur Zahlung anstehenden Verbindlichkeiten. Die zügige Ermittlung, Betrachtung, Bewertung, Gegenüberstellung der bestehenden fälligen, ernsthaft geforderten Verbindlichkeiten aus offenen Forderungen und die zu deren sofortiger Zahlung zur Verfügung stehenden liquiden Mittel, wie Bargeld in der Kasse, liquide Geldmittel aus nicht ausgeschöpften, ungekündigten Kreditlinien oder andere unverzüglich verfügbaren Zahlungsmittel ist am Wichtigsten.

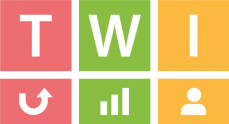

Die Zahlungsunfähigkeitsprüfung von Schuldnern nach Paragraph 17 InsO erfordert eine Überprüfung auf Liquiditätslücke(n) in drei Stufen:

- Stufe 1 – Liquiditätsstatus (Finanzstatus) und Liquiditätsbilanz

- Stufe 2 – bei Deckungslücke des Liquiditätsstatus (Finanzstatus): Liquiditätsplanung für drei Wochen ab Stichtag, also für die gesamte Dauer der Dreiwochenfrist.

- Stufe 3 – bei Deckungslücke am Ende der Dreiwochenfrist: eine integrierte Finanzplanung (Ertrags-, Bilanz-, Liquiditätsplanung) für den an die Dreiwochenfrist sich anschließenden Zeitraum von maximal einem halben Jahr.

Zahlungsunfähig? Welche rechnerischen Nachweise fordern IDW, BGH?

Die Forderungen des Instituts der Wirtschaftsprüfer in Deutschland e. V. (IDW) und des Bundesgerichtshofs (BGH) zur Zahlungsunfähigkeitsbeurteilung von Kapitalgesellschaften sind in der ersten Stufe einer Zahlungsunfähigkeitsprüfung (Stufe 1: Liquiditätsstatus (Finanzstatus) und -bilanz) unterschiedlich.

Zur Abgrenzung von Zahlungsstockung und -unfähigkeit ist laut IDW der Liquiditätsstatus (Finanzstatus), die Stichtagsliquidität des Schuldnerunternehmens festzustellen 1. Dieser Status stellt die

- verfügbaren, liquiden Finanzmittel Aktiva I der Aktivseite und

- fälligen und eingeforderten Verbindlichkeiten Passiva I der Passivseite

- der Bilanz der Gesellschaft zum Stichtag (Stichtagsliquidität) gegenüber.

Ergibt der Liquiditäts-, Finanzstatus, dass das Unternehmen als Schuldner seine fälligen Zahlungsverpflichtungen erfüllt, ist Zahlungsfähigkeit gegeben, das Erstellen einer Liquiditätsplanung gemäß Stufe 2 ist dann nicht erforderlich 2.

Ergibt der Liquiditäts-, Finanzstatus, dass das Unternehmen als Schuldner seine fälligen Zahlungsverpflichtungen nicht erfüllt, ist eine zeitraumbezogene Liquiditätsplanung zu erstellen 3. Der Prognosezeitraum beträgt drei Wochen ab Statusstichtag (Zeitraumbetrachtung).

Zur zivilrechtlichen Fälligkeit von Zahlungsverpflichtungen aus Verbindlichkeiten kommt nach BGH-Rechtsprechung das ernsthafte Einfordern der Verbindlichkeiten hinzu 4.

Zum Beurteilen der Zahlungsfähigkeit eines Unternehmens ist laut BGH eine Liquiditätsbilanz 5 zu erstellen.

Im Unterschied zu dem vom IDW geforderten stichtagsbezogenen Liquiditäts-, Finanzstatus ist diese Bilanz stichtagsbezogen und zeitraumbezogen, da sie zusätzlich zum Liquiditätsstatus aus der Gegenüberstellung von

- flüssigen Finanzmitteln, Aktiva I, und

- fälligen Verbindlichkeiten, Passiva I,

- zum Stichtag (Stichtagsliquidität) die innerhalb von drei Wochen (Zeitraumbetrachtung)

- flüssigzumachenden Mittel, Aktiva II,

56und - fällig werdenden und eingeforderten Verbindlichkeiten, Passiva II

78

gegenüberstellt.

Bei Zahlungseinstellung ist das Aufstellen einer Liquiditätsbilanz als Zahlungsunfähigkeitsnachweis im Zweifel nicht notwendig 9.

Die Indizien für Zahlungseinstellung (widerlegbare Vermutung) eines Schuldners sind im Insolvenzanfechtungsprozess gegen Geschäftsführung, Vorstand des Schuldners von wesentlicher Bedeutung. Als Zahlungsunfähigkeitsnachweis genügt je nach Umstand des Einzelfalls der Vortrag auf Grundlage von Beweisanzeichen 10.

Beide Forderungen zur Zahlungsunfähigkeitsbeurteilung,

- die des IDW (Liquiditätsstatus stichtagsbezogen, dann gegebenenfalls eine Liquiditätsplanung zeitraumbezogen) und

- die des BGH (Liquiditätsbilanz stichtagsbezogen und zeitraumbezogen)

sind berechtigt.

Betriebswirtschaftlich korrekt sind die Forderungen des IDW. Gesetz und Rechtsprechung entsprechend sind die Forderungen des BGH.

Um betriebswirtschaftlich korrekt und rechtssicher zu überprüfen, zu beurteilen, ob der Rechtsträger des Schuldnerunternehmens nach Paragraph 17 InsO zahlungsunfähig ist oder nicht, sind beide Anforderungen bei der Zahlungsunfähigkeitsprüfung umzusetzen.

Für Liquiditätsstatus und -bilanz ist es erforderlich, dass die zu Grunde liegenden Prämissen plausibel, nachvollziehbar, überprüfbar sind. Prämissen sorgfältig dokumentieren!

Zahlungsunfähig? Was fordern BGH, IDW bei einer Liquiditätslücke?

Ergeben Liquiditätsstatus oder -bilanz eine Unterdeckung werden die Bestimmungen des BGH zum Abgrenzen zur Zahlungsstockung relevant. Damit kommt

- der Beweispflicht durch die gesetzlichen Vertreter,

- deren nachträgliche Beweisführung im Insolvenzfall,

- der stichhaltigen, nachweisbaren Begründung mit auf Tatsachen beruhenden Erwartungen und Sachverhalte

eine entscheidende Bedeutung zu.

Im Falle des Vorhandenseins einer Unterdeckung aufgrund eines Liquiditätsstatus (Stufe 1) fordert das IDW mit der Zahlungsunfähigkeitsprüfung nach Paragraph 17 InsO das Folgende für den Liquiditätsplan (Finanzplan) in den nachfolgenden Stufen 2 und 3:

- bei kurzfristigen, wenigen Wochen umfassenden Liquiditätsplänen einen unmittelbar auf dem Liquiditätsstatus aufbauenden Liquiditätsplan

11, - andernfalls einen umfassenden Finanzplan auf Basis einer integrierten Planung (Erfolgs-, Bilanz-, Liquiditätsplanung)

11.

Zahlungsunfähig? Was tun bei Deckungslücke zum Stichtag?

Bei einer Unterdeckung im Liquiditätsstatus ist die Liquidität für 21 Tage ab Liquiditätsstatus, also für die gesamte Dauer der Dreiwochenfrist, zu planen.

Bei kleinen Unternehmen mit einem Geschäft oder wenigen Geschäften und einem Standort ist es möglich, dass ein Liquiditätsplan (Finanzplan) zur Zahlungsunfähigkeitsprüfung des Rechtsträgers des Unternehmens genügt.

Bei kleinen Unternehmen mit mehreren Geschäften und oder Standorten wird aufgrund der Komplexität der Unternehmens-, Geschäftsstruktur ein vergleichsweise weniger aufwändiger Liquiditätsplan (Finanzplan) für diesen Zeitraum nicht mehr ausreichen, um Sicherheit beim Bewerten zu erlangen. Ebenso bei großen, komplexeren Unternehmen. Je nach Umstand des Falls ist für den Zeitraum der Dreiwochenfrist ein deutlich aufwändigerer integrierter Finanzplan (Erfolgs-, Bilanz-, Liquiditätsplan) unentbehrlich, zumindest ist es empfehlenswert, dass das Ergebnis eines Ertragsplans in den Liquiditätsplan einfließt.

Das Planen von Erträgen, Aufwand (GuV), Vermögen, Schulden (Bilanz), Ein-, Auszahlungen (Liquidität) für den Zeitraum der 21 Tage der spätesten Insolvenzantragsfrist ist auf Tagesbasis, nicht nach Wochen durchzuführen, damit ein unterwöchiges Ende der Dreiwochenfrist möglich ist.

Zahlungsunfähig? Was tun bei Deckungslücke am Ende der Dreiwochenfrist?

Bei einer Unterdeckung am Ende der Dreiwochenfrist ist für den sich anschließenden Zeitraum von maximal einem halben Jahr, wie vom IDW definiert, eine integrierte Finanzplanung (Ertrags-, Bilanz-, Liquiditätsplan) ratsam 11, obwohl der BGH grundsätzlich bei insolvenzrechtlichen Fortführungsprognosen (Fortbestehensprognosen) lediglich einen Ertrags-, Liquiditätsplan fordert.

Planen der folgenden dreizehn Wochen addierbar auf Monate. Planen der darauffolgenden drei bis sechs Monate auf Monatsebene.

Was tun bei Lücke von weniger als 10 % der fälligen Gesamtverbindlichkeiten?

Im Fall einer Unterdeckung kleiner 10 % der Gesamtverbindlichkeiten ist Zahlungsfähigkeit annehmbar 12 in dem Fall, dass

- ein Schließen der Deckungslücke innerhalb

- von drei Monaten,

- in Ausnahmefällen längstens einem halben Jahr,

vollständig möglich ist 13 und

- unter besonderem Umstand Zahlungsunfähigkeit anzunehmen ist, zum Beispiel wenn begründet zu erwarten ist, dass sich der Niedergang des Schuldnerunternehmens fortsetzt

12.

Bei negativer Prognose liegt die Last zur Beweisführung beim Gläubiger.

Was tun bei Lücke von mehr als oder gleich 10 % der fälligen Gesamtverbindlichkeiten?

Im Fall einer Unterdeckung größer oder gleich 10 % der Gesamtverbindlichkeiten greift aufgrund der Abgrenzung zur Zahlungsstockung die Annahme der Zahlungsunfähigkeit 14, die im Ausnahmefall nach drei bis unter Umständen längstens einem halben Jahr 15 zu beseitigen ist. Die Anforderungen für diesen Ausnahmefall sind höher:

- Die Zahlungsunfähigkeit muss „mit an Sicherheit grenzender Wahrscheinlichkeit“ in „absehbarer Zeit vollständig beziehungsweise fast vollständig beseitigt“ sein

16, - ein Zuwarten muss den Gläubigern nach den besonderen Umständen des einzelnen Falls zumutbar

1416sein.

Bei positiver Prognose liegt die Beweislast jeweils beim gesetzlichen Vertreter des Schuldnerunternehmens.

Die Zumutbarkeit ist im Zweifel für jeden einzelnen Gläubiger darzulegen, gegebenenfalls zu beweisen.

In beiden Fällen – Unterdeckung kleiner 10% oder größer gleich 10% der fälligen Gesamtverbindlichkeiten – ist es erforderlich, dass die zu Grunde liegenden Planungsprämissen plausibel, nachvollziehbar, überprüfbar sind. Prämissen sorgfältig dokumentieren!

Wann beginnt die Dreiwochenfrist?

Die Frist für die Pflicht zur Insolvenzantragstellung beginnt mit Zahlungsunfähigkeit oder Überschuldung 19, nicht erst bei positiver Kenntnis der Geschäftsführer, Vorstände von deren Beginn, sondern bereits bei objektiver Erkennbarkeit des Eintritts des Insolvenzgrunds 20. Zahlungsstockung, vorübergehende Überschuldung verlängern die Frist zur Insolvenzantragstellung nicht 21. Sanierungsbemühungen erfüllen oder hemmen die Insolvenzantragspflicht nicht 22. Die Einleitung von Sanierungsmaßnahmen hat bei wirtschaftlichen Schwierigkeiten rechtzeitig, frühzeitig zu erfolgen. Die Pflicht zur Insolvenzantragstellung aus materiellen Gründen endet, wenn Zahlungsunfähigkeit, Überschuldung entfallen sind 23.

Was geschieht bei Verletzung der Insolvenzantragspflicht?

Die Verletzung der Insolvenzantragspflicht kann Schadensersatzpflichten von Geschäftsführung, Vorstand gegenüber der juristischen Person (Schuldnerunternehmen), gegenüber Gläubigern, sowie strafrechtliche Sanktionen nach sich ziehen 24, zum Beispiel

- Ersatz von Zahlungen, die nach Zeitpunkt der Pflicht zur Insolvenzantragstellung geleistet wurden

25, Zahlungen sind alle Minderungen des Gesellschaftsvermögens, auch durch Lieferungen und Leistungen, Eingehen neuer Verbindlichkeiten26– der Geschäftsführer muss vor allem Einzahlungen, Einreichungen Kundenschecks, Lastschrifteinzüge, Gutschriften aufgrund Cash-Management auf debitorische Konten der Insolvenzmasse erstatten27– oder - Schadenersatz wegen verzögerter Insolvenzantragstellung

28.

Was sind Voraussetzungen für Insolvenzanfechtung, Verfolgung von Insolvenzstraftaten?

Insolvenz, Gläubigerbenachteiligung sind Voraussetzungen zur Anfechtung von Rechtshandlungen der Geschäftsführer, Vorstände insolventer Schuldner durch Insolvenzverwalter. Letzere haben die Möglichkeit der Geltendmachung, Inanspruchnahme der Geschäftsführer, Vorstände des Schuldners auf Schadenersatz in Höhe des Insolvenzvertiefungsschadens. Insolvenzgerichte, Staatsanwaltschaft haben nach Insolvenzantragstellung, Eröffnung des Insolvenzverfahrens die Möglichkeit der Verfolgung strafrechtlicher Tatbestände möglicher Insolvenzdelikte, zum Beispiel Insolvenzverschleppung.

Wie bestimmen Insolvenzgerichte den Zeitpunkt der Zahlungsunfähigkeit?

Schuldner stellen Insolvenzantrag in der Regel zehn bis dreizehn Monate nach Eintreten Zahlungsunfähigkeit, Überschuldung ist in der Regel zwei Jahre vor Antragstellung aus Bilanzen erkennbar 29. Zeitraum oder -punkt des Eintritts der materiellen Insolvenz sind zentral für das Insolvenzverfahren, da nur diese die Bestimmung der Soll-Masse ermöglichen, Basis aller haftungs-, anfechtungsrechtlichen Ansprüche sind 30.

Zur Bestimmung der Soll-Masse verwenden Insolvenzgerichte unter anderem Bilanzen der letzten drei Jahre, Summen-, Saldenlisten, BWAs, Bankauszüge, Zahlungsbelege, Mahnschriftverkehr, Mahnbescheide, Unterlagen über Passivprozesse, Kreditunterlagen, Sicherungsunterlagen, Schriftverkehr mit Kreditgebern, gesellschaftsrechtliche Unterlagen, Unterlagen zur Ableitung nahestehender Personen, wesentlicher Geschäftspartner 31. Auf Basis dieser Unterlagen stellt das Insolvenzgericht fest: den Zeitraums des Eintritts der materiellen Insolvenz auf ein Quartal genau 32, das zu diesem Zeitraum-, punkt vorhandene Vermögen, das Vermögen im Antragszeitraum, die Differenz beider Vermögen als Soll-Masse, also das Vermögen das den Gläubigern bei rechtzeitiger Antragstellung verfügbar gewesen wäre 33.

Wie bestimmen Insolvenzverwalter den Zeitpunkt der Zahlungsunfähigkeit?

Zahlungseinstellung, damit Zahlungsunfähigkeit, bestehen regelmäßig bei fälligen Verbindlichkeiten (erheblichen Umfangs) zum fraglichen Zeitpunkt, die bis zur Insolvenzverfahrenseröffnung nicht beglichen sind 34.

Der Nachweis des Vermutens von Zahlungseinstellung, somit eingetretener Zahlungsunfähigkeit und Unternehmensinsolvenz, zum anfechtungsrelevanten Zeitpunkt ist für den Insolvenzverwalter über die letzte, nicht bezahlte, fällige Verbindlichkeit möglich, die von einem Gläubiger als Forderung zur Insolvenztabelle angemeldet wurde. Eine komplette Aufstellung der fälligen Verbindlichkeiten zu diesem Zeitpunkt, die jeweilige offene Rechnung oder eine andere dokumentierte, vorliegende Angabe oder Unterlage, die das Beurteilen der Fälligkeit erkennbar, genau, nicht widerlegbar zeigt, ist hierfür ausreichend.

Alternativ zum rechnerischen Ermitteln der Zahlungsunfähigkeit dient das Beurteilen von Zahlungsunfähigkeit durch Erkennung von Zahlungseinstellung anhand von Indizien 35 als widerlegliche Vermutung 36. Eine darüber hinaus gehende Darlegung, Feststellung der genauen Höhe der gegen den Schuldner bestehenden Verbindlichkeiten, gar einer Unterdeckung von mindestens 10 Prozent bedarf es nicht 37.

Der Anfechtungsgegner kann die Eintrittsvermutung der Zahlungsunfähigkeit per Sachverständigengutachten widerlegen, mit dem Ziel der Erstellung einer Liquiditätsbilanz zum fraglichen Zeitpunkt 38.

Betriebswirtschaftlich erfolgt die retrograde Ermittlung der Zahlungsunfähigkeit durch Erstellung zweier Liquiditätsstatus auf Basis von Ist-Zahlen, den zweiten mindestens drei Wochen nach dem ersten. Bei Unterdeckung beider Liquiditätsstatus bestand zum Zeitpunkt des ersten Liquiditätsstatus bereits Zahlungsunfähigkeit 39.

Zudem ist im Strafrecht der Eröffnungsgrund Zahlungsunfähigkeit anhand sogenannter wirtschaftskriminalistischer Warnzeichen nachweisbar: durch Erklärungen des Schuldners, zum Zahlen fälliger Verbindlichkeiten nicht in der Lage zu sein, Ignorieren von Rechnungen und Mahnungen, gescheiterte Vollstreckungsversuche, Nichtzahlung von Löhnen, Gehältern, Sozialversicherungsbeiträgen, Insolvenzanträge von Gläubigern 40 41.

Wann liegt keine Zahlungseinstellung vor?

Keine Zahlungseinstellung, kein Indiz dafür liegt vor bei Zahlungsunwilligkeit, böswilliger Zahlungsverweigerung, sofern er seine Zahlungspflichten erfüllen konnte 42, unpünktlicher Zahlung, Zahlung nach Bedrängen 43, Fähigkeit zur Zahlung nach eigenem Bekunden innerhalb der nächsten drei Wochen 43 44, interne Arbeitsanweisungen an Mitarbeiter keine Zahlungen zu leisten 45, Verkauf Waren unter Selbstkostenpreis 46.

Zahlungsunfähig oder drohend zahlungsunfähig?

Nach Paragraph 17 Insolvenzordnung ist der Schuldner zahlungsunfähig, wenn er nicht in der Lage ist, die fälligen Zahlungspflichten zu erfüllen. 47 Zahlungsunfähigkeit ist in der Regel anzunehmen, wenn der Schuldner seine Zahlungen eingestellt hat. 48

Mehr zur Zahlungsunfähigkeit.

Nach Paragraph 18 Insolvenzordnung Absatz 2 droht der Schuldner zahlungsunfähig zu werden, wenn er voraussichtlich nicht in der Lage sein wird, die bestehenden Zahlungspflichten im Zeitpunkt der Fälligkeit zu erfüllen 49.

Zahlungsunfähigkeit droht, wenn

- zum Beurteilungsstichtag keine Deckungslücke vorhanden ist, das Unternehmen zahlungsfähig ist, alle fälligen Verbindlichkeiten bezahlt,

- indes nach der Liquiditätsplanung abzusehen ist, dass die liquiden Mittel nicht mehr ausreichen, um die fällig werdenden Zahlungsverpflichtungen des Unternehmens zu erfüllen,

- dies durch geeignete Maßnahmen (beispielsweise finanzielle Dispositionen, Kapitalbeschaffungsmaßnahmen) nicht mehr erreichbar ist

50.

Mehr zur drohenden Zahlungsunfähigkeit.

Zahlungsunfähig – Welche Handlungen erfüllen den Tatbestand Bankrott?

Zahlungsunfähigkeit wird durch den strafrechtlichen Tatbestand des Bankrotts 51 untermauert:

- zahlungsunfähig, bankrott durch Beeinträchtigung Vermögensbestandteile

52durch Beiseiteschaffen53, Verheimlichen54, Zerstören, Beschädigung, Unbrauchbarmachen55, - zahlungsunfähig, bankrott durch Spekulationsgeschäfte, unwirtschaftliche Ausgaben

56, - zahlungsunfähig, bankrott durch Waren-, Wertpapierverschleuderung

57, - zahlungsunfähig, bankrott durch Vortäuschen von Rechten Dritter, Anerkennen fremder Rechte (Scheingeschäfte)

58, - zahlungsunfähig, bankrott durch Buchführungs-, Bilanzdelikte

59, wie unterlassene, mangelhafte Buchführung60, - besonders schwerer Fall des Bankrotts

61, wie Handeln aus Gewinnsucht62, Gefährdung vieler Personen63.

Mehr zu Zahlungsunfähigkeit

Mehr zu Insolvenzreife

Weiterführende Themen (InsO)

Weitere Informationen

Mehr zu TWI

TWI - Sanierung, Restrukturierung, Turnaround

Sie sind Geschäftsführer, Gesellschafter, Geschäftsleitung, Investor, Lieferant, Gläubiger, Bank eines Schuldnerunternehmens?

Sie haben Fragen, suchen Antworten, Hilfe, Lösungen zu folgenden Themen:

Antragspflicht

- Erkennen, Beurteilen von Insolvenzantragspflicht des Schuldners mittels Fortbestehensprognose für Kreditgeber,

- Aufstellung von Liquiditätsstatus und Liquiditätsbilanz,

- Abgrenzen von Zahlungsstockung und -unfähigkeit,

- welche Finanzmittel sind kurzfristig liquide Mittel,

- Feststellung von (drohender) Zahlungsunfähigkeit, Maßnahmen zur deren Beseitigung,

- Aufrechterhaltung Zahlungsfähigkeit,

- Beurteilen der Fälligkeit von Verbindlichkeiten, des ernsthaften Einforderns von Verbindlichkeiten,

- Erstellung integrierter Finanzplan,

- bei negativer Fortführungsprognose zum Insolvenzgrund Überschuldung (Überschuldungsstatus),

- Beseitigung Überschuldung.

Bei Bedarf mit Fachanwalt für Insolvenzrecht:

- Prüfung Insolvenz zur Fortführung Unternehmenstätigkeit als Alternative,

- Betrachtung mögliche Insolvenzverfahren – Regelinsolvenz (Regelinsolvenzverfahren), Planinsolvenz (Insolvenzplanverfahren) mit Insolvenzplan, Schutzschirmverfahren, Eigenverwaltung,

- Feststellung Pflicht zur Insolvenzantragstellung bei juristisch schwierigen, auslegungsfähigen Beweislagen,

- Klärung Rechtsfragen zu Insolvenzordnung, Insolvenzgründen, Insolvenzantragsfrist, Insolvenzantrag (Eröffnungsantrag), vorläufigem Insolvenzverfahren, Gläubigerversammlung, Insolvenzeröffnung, -anfechtung (Rechtshandlungen, Haftungstatbestände, Schadensersatz).

Stundung von fälligen Verbindlichkeiten

- Zahlung von fälligen Verbindlichkeiten in Raten auf Basis von Ratenzahlungsvereinbarungen,

- schriftliche Stundungsvereinbarungen,

- Stundungsvereinbarung durch Branchenübung, Handelsbrauch, konkludentes Handeln

64, faktische Handhabung Liefer-, Kreditbeziehung als Kontokorrent65, - Faktische, stillschweigende Stundung durch Gläubigerverhalten (Beispiel: keine Liefereinschränkungen), Stillhalteabreden, fälligkeitshemmende Absprachen, Dokumentation von Parteiabreden, Beweiserhebung mittels Darlegung zugehöriger Vereinbarungen, Inhalte, Praxis-Tipp: jedwede Stundungsvereinbarung, Ratenzahlungsvereinbarung schriftlich vereinbaren;

- Abgrenzung faktisches, erzwungenes Stunden;

Liquidität sicherstellen

- Initiative ergreifen,

- Zahlungsunfähigkeit prüfen (betriebswirtschaftliche Methode), dazu

- Schritt 1: Liquiditätsstatus durch Gegenüberstellung Aktiva I, Passiva I ermitteln, aktuelle Deckungslücke, Zahlungsunfähigkeit berechnen, feststellen,

- Schritt 2: Liquiditätsbilanz durch Gegenüberstellung Aktiva II, Passiva II ermitteln, Deckungslücke, Zahlungsunfähigkeit in drei Wochen berechnen (Zeitraumbetrachtung), feststellen,

- Illiquidität, Zahlungsunfähigkeit, Unternehmensinsolvenz, Antragspflicht, Zahlungsstockung umgehend eliminieren,

- Sofort-Maßnahmen Beseitigung Zahlungsunfähigkeit einleiten, beispielsweise

- Stundungen, Raten, Zahlungspläne vereinbaren,Forderungsverzicht verhandeln,

- offene Sozialversicherungsträger, Umsatz-, Lohnsteuer bezahlen,

- unnötige Auszahlungen vermeiden,

- Inkasso, Pfändungen, Schufa-Eintrag vermeiden,

- liquide Mittel generieren, frisches Geld besorgen, Einzahlungen, Einnahmen erhöhen,

- ständiger Mangel liquide Mittel eliminieren, Passivseite restrukturieren, Kredite umschulden, Kreditlinien erhöhen (fristenkongruent finanzieren),

- Working Capital reduzieren – Forderungsmanagement (offene Posten Debitoren eintreiben, Zahlungsziel Kunden reduzieren), Verbindlichkeiten strecken (Zahlungsziele Lieferanten erhöhen), Bestände abbauen,

- Sale-lease-back einführen,

- Zahlungsmoral verbessern, Kreditoren pünktlich bezahlen, Zahlungspflichten nachkommen, erfüllen, keinesfalls nochmal Verbindlichkeiten vor sich herschieben,

- drohende Zahlungsunfähigkeit beheben,

- Verlauf Liquiditätsentwicklung ständig beobachten, führen,

- Schulden abbauen, Ziel schuldenfrei.

Passivseite restrukturieren

- Finanzierungsstruktur fristenkongruent dem aktuellen Geschäftsmodell anpassen,

- Gesellschafterbeiträge zur finanzwirtschaftliche Sanierung nutzen, wie beispielsweise Rangrücktritt, Forderungsverzicht (mit Besserungsschein),

- Finanzreserven durch Verkauf Vermögenswerte erschließen (Desinvestitionen),

- Eigenkapital verwenden, beispielsweise Gesellschafter-Mittel einlegen, offene, stille Beteiligungen, Private Equity, öffentliche Fördermittel,

- Fremdkapital einwerben, beispielsweise Fremdwährungskredite, Debt to Equity Swap (Schuldenbeteiligungstausch: Gläubigerforderung gegen Kapitalbeteiligung), Schuldscheindarlehen (darlehensvergleichbares, verbrieftes Schuldanerkenntnis, flexibel durch Schuldübernahme, Abtretung übertragbar), Projektfinanzierungen,

- Mezzanine Mittel, beispielsweise Genussscheine, Fremdkapital in Genussrechtskapital umwandeln,

- Kredite substituieren, beispielsweise durch Factoring, Forfaitierung, Sale and Lease Back, Mobilien, Immobilien leasen.

Unternehmenssanierung

Wir sanieren Unternehmen verschiedener Rechtsformen, zum Beispiel Kapitalgesellschaften (GmbH, AG), Personengesellschaften ohne natürliche Person als Gesellschafter (GmbH & Co. KG / OHG), Genossenschaften, Vereine. Wir nutzen dabei unter anderem die

- Möglichkeiten der außergerichtlichen Einigung zu Verbindlichkeiten, Schulden mit Gläubigern,

- Kostensenkung, Komplexitätsreduzierung Produkte, Leistungen, Organisation, Prozesse,

- Verhandlung Kredite, Darlehen mit Kreditinstituten.

Mehr zu Unternehmenssanierung.

Privatinsolvenz, Zahlungsunfähigkeit Privatpersonen

Eröffnungsgründe in Insolvenzverfahren über Vermögen von Privatpersonen sind

- Zahlungsunfähigkeit nach Paragraph 17 InsO per Eigenantrag Schuldner, Fremdantrag Gläubiger,

- drohende Zahlungsunfähigkeit nach Paragraph 18 InsO per Eigenantrag Schuldner.

Wenn eine Privatperson überschuldet ist, ist dies kein Insolvenzverfahren-Eröffnungsgrund. Eine Antragspflicht zur Insolvenzantragstellung gemäß Paragraph 15a InsO besteht nicht.

Auslöser, Gründe für Privatinsolvenz (Verbraucherinsolvenz, Regelinsolvenz) aufgrund Zahlungsunfähigkeit, drohender Zahlungsunfähigkeit sind beispielsweise gestiegene Lebenshaltungskosten, wirtschaftliche Probleme, Rückstände bei Mieten, aufgebrauchte Ersparnisse, fehlende Geldmittel (Mangel an liquiden Mitteln), fehlende Vermögenswerte, hohe, vorübergehende Belastungen wie Corona, Anwalts-, Gerichtskosten, schwierige, schwerwiegende Lebenslagen, -situationen (Trennung, Scheidung, Unterhalt, Krankheit) führen zu Illiquidität.

Der Schuldner (Privatperson, Verbraucher) ist nicht in der Lage, wachsende, private Schulden zu begleichen (Schuldenfalle). Schulden übersteigen Vermögen, hohe, monatliche, finanzielle Verpflichtungen, zahlreiche offene Forderungen, Nichtzahlung fälliger Verbindlichkeiten. Verhandlungen mit Gläubigern zu Schuldenregulierung (Vergleich, Verzicht) zur Beseitigung Zahlungsunfähigkeit scheitern.

In Konsequenz: Zahlungsschwierigkeiten, unerfüllbare Zahlungspflichten, Nichtzahlung Verbindlichkeiten, Pfändungen, Kontopfändung, Schufa-Eintrag, Zwangsvollstreckungsmaßnahmen (Inkasso bis Zwangsräumung).

Wir beraten nicht bei Privatinsolvenz, Zahlungsunfähigkeit Privatpersonen.

Zahlungsunfähige, überschuldete Privatpersonen, von Schuldenfalle, Zahlungsunfähigkeit beziehungsweise drohender Zahlungsunfähigkeit betroffene Privatpersonen wenden sich bitte an professionelle Beratungsstellen Schuldnerberatungsstellen, -organisationen. Sie erhalten praktische Unterstützung, Beratungsleistungen zu

Verbraucherinsolvenzverfahren für Verbraucher 66 (wirtschaftlich nicht selbstständig tätige, tätig gewesene Personen 67, wie beispielsweise Angestellte, Beamte, Rentner, Schüler, Auszubildende, Studenten, Arbeitslose, Sozialhilfeempfänger), ehemals Selbständige 68 (selbständig vor Tag der Insolvenzantragstellung 69 70) mit überschaubaren Vermögensverhältnissen (maximal 19 Gläubiger 71), beide ohne gegen sie existierende Gläubigerforderungen aus Arbeitsverhältnissen 72,

Regelinsolvenzverfahren für aktiv Selbständige, Freiberufler, ehemals Selbständige mit nicht überschaubaren Vermögensverhältnissen 71 oder existierende Gläubigerforderungen aus Arbeitsverhältnissen 72.

Diese in Privatinsolvenzen erfahrenen, zahlreichen Service-Dienstleister, Beratungsstellen, Schuldnerberatungsstellen, -organisationen sind spezialisiert auf von Zahlungsunfähigkeit bedrohte, illiquide, zahlungsunfähige, insolvente Betroffene. Diese Organisationen

- beraten bei finanziell schwierigen Lebenslagen, Aufgaben,

- zeigen aus externer Sicht erfolgreiche Wege aus Krisen, Lebenslagen auf,

- bieten Unterstützung bei finanziellen Krisen – von Pfändungen über Zwangsräumung bis zum wirtschaftlichen Bankrottfall,

- lösen gemeinsam mit dem Schuldner schwerwiegende, finanzielle Probleme bei knappen Finanzen, hohen Schulden,

- erstellen umgehend komplette Einnahmen-, Ausgabenplanungen, Zahlungspläne (monatliche Aktualisierung), Schuldenbereinigungsplan,

- leisten Insolvenzberatung,

- helfen mittellos Betroffenen unter anderem bei

- Rechtsprechung zur Antragspflicht bei Zahlungsunfähigkeit,

- Beurteilung Insolvenzeröffnungsgründen entsprechend Insolvenzordnung,

- Eröffnungsantrag, notwendigen Belegen, benötigten Einzelnachweisen, zusammenfassender Dokumentation,

- geben Auskunft, Hinweise zu wichtigen Aspekten, Kriterien bei gerichtlichen Verfahren, Empfehlungen zu Anwälten diverser Rechtsgebiete vor Ort, haben Verbindungen zu Gerichten.

TWI – Sanierung, Restrukturierung, Turnaround

TWI erstellt insolvenzrechtliche Fortführungsprognosen (Fortbestehensprognosen), Sanierungsgutachten, saniert Unternehmen. TWI führt keine Steuerberatung, Wirtschaftsprüfung, Rechtsberatung durch. TWI Mandanten in der Krise nutzen das TWI-Netzwerk aus

- Partner-Steuerberater-, Wirtschaftsprüfungskanzleien für Fragen, Beratung zu Buchhaltung, Steuern, Bilanz, Jahresabschluss, handelsbilanzielle Gestaltungsmöglichkeiten.

- Partner-Rechtsanwälten, -Fachanwälten für

- Insolvenzrecht, Insolvenzverwalter für Insolvenzberatung von Unternehmen, für juristische Fragen zu Gesetzen, Urteilen von Bundesgerichthof, Oberlandesgerichten zu Insolvenzrecht, Insolvenzordnung, komplizierten Rechtspositionen zum in Frage kommenden Eröffnungsgrund, dem Zeitpunkt des Eintritts, sowie deren insolvenzrechtlich abgesicherten Möglichkeiten zur Beseitigung. Rechtsrat bei unklarer Rechtslage, abschließender Beurteilung Gesamtschau Indizien für Zahlungseinstellung, -unfähigkeit als Insolvenzgrund und Feststellung der Insolvenzantragspflicht, Rechtsprechung Indizien Zahlungsunfähigkeit, -einstellung BGH, Oberlandesgerichte. Schuldnerberatung zu Insolvenzverschleppung, Insolvenzanfechtungsrecht, anfechtbaren Rechtshandlungen, Haftung gesetzlicher Vertreter bei Insolvenz, Voraussetzungen, Ablauf Insolvenzverfahren von Unternehmen (Insolvenzplan, Regelinsolvenz, Schutzschirmverfahren, Eigenverwaltung), ferner Voraussetzungen. Ablauf Privatinsolvenz bei Geschäftsführern, geschäftsführenden Gesellschaftern, Restschuldbefreiung.

- Strafrecht, Insolvenzstrafrecht für Rechtsfragen, Rechtsrat, Klärung Rechtslage bei

- strafbaren Rechtshandlungen, zum Beispiel Bankrott

51(unterlassene, mangelhafte Buchführung60; mangelhafte, nicht rechtzeitige Bilanzaufstellung73), Verletzung Buchführungspflicht74, Gläubigerbegünstigung75, Schuldnerbegünstigung76, Insolvenzverschleppung77, Untreue78, Vorenthalten Arbeitnehmeranteile (Sozialversicherungsbeiträge: Kranken-, Pflege-, Rentenversicherung, Bundesanstalt für Arbeit)79, Vorenthalten Arbeitgeberanteile80, - bei Ermittlungen, Ermittlungsverfahren Staatsanwaltschaft.

- strafbaren Rechtshandlungen, zum Beispiel Bankrott

- weitere Rechtsgebiete.

TWI – Unternehmenssanierung, Restrukturierung, Turnaround

Ansprechpartner für TWI Management Projekte,

einem Dienst der FOSAREKO GmbH, Starnberg:

Peter Hauk

Inhaber, Geschäftsführer

FOSAREKO GmbH, Starnberg

Telefon: 08151 / 44 66 6-0

E-Mail: info@twi-mp.de